Accord d'entreprise "ACCORD RELATIF AU PLAN EPARGNE RETRAITE OBLIGATOIRE" chez ASM ASSEMBLY SYSTEM SAS (Siège)

Cet accord signé entre la direction de ASM ASSEMBLY SYSTEM SAS et les représentants des salariés le 2021-12-14 est le résultat de la négociation sur les mécanismes de retraite complémentaire ou de retraite supplémentaire.

Périmètre d'application de la convention signée entre l'entreprise et les représentants des salariés

Numero : T07721006409

Date de signature : 2021-12-14

Nature : Accord

Raison sociale : ASM ASSEMBLY SYSTEM SAS

Etablissement : 48414554500030 Siège

Retraite : les points clés de la négociation

La négociation s'est portée sur le thème Retraite complémentaire, retraite supplémentaire

Conditions du dispositif retraite pour les salariés : le texte complet de l'accord du 2021-12-14

Entre les soussignés :

La société ASM Assembly Systems SAS, ayant son siège social 22, Avenue Graham Bell, Bâtiment A, 77600 Bussy Saint Georges,

Immatriculée sous le n° 484 145 545 00030 au RCS de Meaux,

Représentée par Monsieur XXX, Président

Ci-après dénommée « l’Entreprise »,

D’une part,

Et

Le Comité Social et Economique de l’Entreprise,

Représenté par Monsieur XXX

D'autre part,

Ci-après ensemble dénommées « les Parties »

Préambule

Le 20 Décembre 2009, suite à un référendum, la Direction a mis en place un régime de retraite supplémentaire à cotisations définies.

L’ordonnance portant réforme de l’épargne retraite, prise en application de la loi du 22 mai 2019 relative à la croissance et la transformation des entreprises (loi PACTE), a créé de nouveaux plans d’épargne retraite, dont le plan d’épargne retraite obligatoire.

C’est dans ce cadre que le Comité Social et Economique et la Direction se sont réunies afin de tenir compte de cette évolution.

A l’issue de ces échanges, les parties ont convenu de la transformation du régime de retraite supplémentaire à cotisations définies en un Plan d’Epargne Retraite Obligatoire (par la suite dénommé PERO), qui permettra principalement de compléter le montant des prestations de retraite servies par les régimes de base et complémentaire obligatoires, et donc d’améliorer le niveau de retraite des salariés bénéficiaires du présent accord.

Il a été décidé ce qui suit, en application de l’article L. 911-1 du Code de la sécurité sociale, et après information du Comité Social et Economique.

OBJET

L’objet du présent accord est d’instituer, en application des articles L. 224-23 du Code monétaire et financier et L. 911-1 du Code de la sécurité sociale, un Plan d’Epargne Retraite obligatoire (ci-après dénommé « PERO »).

Ce dispositif permet au personnel bénéficiaire de percevoir un complément de pension servi sous forme de rente viagère et/ou capital, selon l’origine des versements effectués, au moment de la liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge légal d’ouverture du droit à une pension de retraite.

Le présent accord se substitue intégralement, dans toutes ses dispositions et effets, à toutes les dispositions résultant d’accord collectif, d’accord ratifié par référendum, d’usage ou de toute autre pratique en vigueur dans l’Entreprise ayant pour objet un régime de retraite supplémentaire à cotisations définies.

Le contrat d’assurance sera souscrit par l’Entreprise auprès de ARIAL CNP ASSURANCES.

La gestion de ce plan/régime est confiée à un organisme assureur habilité. Ce choix pourra être revu conformément aux dispositions de l’article L. 912-2 du Code de la sécurité sociale

BENEFICIAIRES

Conformément à l’article R. 242-1-1 du Code de la sécurité sociale, bénéficient du Plan Epargne Retraite Obligatoire, sans condition d’ancienneté :

Les cadres Position I et II de la convention collective de la Métallurgie

Les cadres Position IIIA, IIIB, IIIC de la convention collective de la Métallurgie,

A l’exception des salariés de l’Entreprise détachés à l’étranger.

Pour bénéficier des prestations du présent régime, le salarié doit recevoir les prestations d’assurance vieillesse du régime général de la Sécurité Sociales et/ou du régime agricole, ainsi que des caisses affiliées à l’AGIRC -ARRCO ou de toute autre caisse à laquelle il a cotisé dans le Groupe ou dans toute autre Société.

CARACTERE OBLIGATOIRE DE L’ADHESION

L’adhésion au régime est obligatoire pour tous les salariés bénéficiaires mentionnés à l’article 2 du présent accord.

Elle s’impose donc dans les relations individuelles de travail et les bénéficiaires concernés ne pourront s’opposer au précompte de leur quote-part de cotisations.

ALIMENTATION

Versements obligatoires

Les cotisations obligatoires servant au financement du Plan d’Epargne Retraite Obligatoire sont assises sur la rémunération brute du salarié.

Pour les salariés ingénieurs et cadres relevant des positions I et II, le taux du versement obligatoire est fixé à 1,25% sur la part de la rémunération plafonnée à huit fois le plafond annuel de la sécurité sociale.

Le taux de versement obligatoire est réparti comme suit :

1% à la charge de l’employeur

0,25% à la charge du salarié

Pour les salariés ingénieurs et cadres relevant des positions III et les cadres dirigeants, le taux du versement obligatoire est fixé à 6,5% sur la part de la rémunération plafonnée à huit fois le plafond annuel de la sécurité sociale.

Le taux de versement obligatoire est réparti comme suit :

4% à la charge de l’employeur

2,5% à la charge du salarié

Le prélèvement de la quote-part salariale s’effectue lors de l’établissement de la paie mensuelle. Les sommes versées alimentent des PERO individualisés.

Versements volontaires

Conformément à l’article 163 quatervicies du Code général des impôts, le salarié bénéficiant du régime peut effectuer des versements volontaires sur le Plan.

Les versements volontaires peuvent être déductibles ou non déductibles à l’impôt sur le revenu selon le choix opéré par le salarié au moment du versement.

Sommes en provenance d’un autre plan d’épargne retraite ou d’un autre dispositif de retraite

Le plan peut également recevoir des versements par tout transfert en provenance d'un autre PER ou d’un dispositif mentionné à l’article L. 224-40 du code monétaire et financier.

AFFECTATION ET GESTION DES SOMMES VERSEES

Les sommes versées au plan sont affectées sur un support en euros et des supports en unités de compte

S’agissant de l’épargne-retraite déjà constituée dans le cadre du précédent régime de retraite supplémentaire à cotisations définies (contrat MB002114 Ressources Sélection Vie souscrit auprès de BPCE Vie et géré par Natixis), le salarié a le choix de transférer au non cette épargne dans le nouveau Plan d’Epargne de Retraite Obligatoire, lors de son ouverture.

Le salarié a le choix entre deux modes de gestion : La gestion pilotée par horizon, ou l’un des 4 profils de la gestion profilée.

Les versements ultérieurs seront investis selon le même mode de gestion (et/ou profil) que le versement initial.

La gestion pilotée par horizon « Assur Horizon Equilibre »

Les sommes versées sur le Plan sont affectées selon une allocation de l’épargne permettant de réduire progressivement les risques financiers au fur et à mesure que le salarié se rapproche de l’âge envisagé de départ en retraite (62 ans par défaut).

L’épargne acquise et les versements futurs (déduction faite des frais) sont répartis, selon cet horizon d'investissement, entre les différents supports. Ainsi une modification de la date de liquidation envisagée par le bénéficiaire peut entraîner une réallocation de son épargne entre les différents supports pour s’adapter au nouvel horizon d’investissement.

La gestion profilée

Le salarié choisit l’un des 4 profils d’investissement suivants, en fonction du risque qu’il est prêt à accepter :

Profil Protection

Profil Equilibre

Profil Dynamique

Profil Offensif

L’épargne est investie sur le compte de retraite de l’Assuré entre les différentes allocations qui composent le profil d’investissement retenu, suivant la répartition théorique qui lui est propre.

Chaque année, la répartition des droits de l’Assuré entre les différentes allocations composant le profil d’investissement retenu, est modifiée afin de retrouver la répartition théorique dudit profil, telle qu’elle est présentée à l’Annexe Financière. Cette opération est effectuée au moyen d’un arbitrage automatique réalisé sans frais.

Modification du choix de placement du titulaire

Au sein de chaque compartiment (versements volontaires, versements obligatoires), l’Assuré aura la possibilité de changer de mode de gestion, ou de profil sein du mode de gestion profilée.

Affectation par défaut

Conformément à la règlementation, à défaut de choix du salarié, les versements seront automatiquement affectés au mode de gestion pilotée.

DISPONIBILITE DE L’EPARGNE RETRAITE AVANT LE DEPART EN RETRAITE DE L’ASSURE

Selon l’article L. 224-4 du code monétaire et financier, l’Assuré peut, avant son départ à la retraite, demander le versement de ses droits uniquement dans les cas suivants :

• Expiration des droits de l’Assuré à l’assurance chômage, ou le fait pour un Assuré qui a exercé des fonctions d’administrateur, de membre du directoire ou de membre de conseil de surveillance et n’a pas liquidé sa pension dans un régime obligatoire d’assurance vieillesse, de ne pas être titulaire d’un contrat de travail ou d’un mandat social depuis deux ans au moins à compter du non-renouvellement de son mandat social ou de sa révocation ;

• Cessation d’activité non salariée de l’Assuré à la suite d’un jugement de liquidation judiciaire en application des dispositions du titre IV du livre VI du Code de commerce ou toute situation justifiant ce rachat selon le Président du tribunal de commerce auprès duquel est instituée une procédure de conciliation telle que visée à l’article L. 611-4 du Code de commerce, qui en effectue la demande avec l’accord de l’Assuré ;

• Invalidité de l’Assuré, de ses enfants, de son conjoint ou de son partenaire lié par un Pacte Civil de Solidarité (PACS). Cette invalidité correspond à un classement dans les deuxième ou troisième catégories prévues à l’article L. 341-4 du Code de la sécurité sociale ;

• Décès du conjoint de l’Assuré ou du partenaire auquel il est lié par un Pacte Civil de Solidarité (PACS)

• Situation de surendettement définie à l’article L. 711-1 du Code de la consommation ;

• Acquisition de la résidence principale : dans cette situation, seule l’épargne retraite constituée issue des versements volontaires et des versements issus de l’épargne salariale peut être rachetée.

DEPART DU SALARIE DE L’ENTREPRISE AVANT LA LIQUIDATION DE SES DROITS

Si le salarié quitte l’entreprise avant son départ à la retraite, il peut :

• soit conserver son compte individuel et continuer d’opérer des versements volontaires ;

• soit demander le transfert de la valeur de ses droits individuels vers un autre plan d’épargne retraite d’entreprise auquel il aura préalablement été affilié, ou tout autre plan d’épargne retraite souscrit à titre individuel

PRESTATIONS DE RETRAITE

Les droits des Assurés, résultant des versements réalisés, leurs seront définitivement acquis, même s’ils ne terminent pas leur carrière au sein de l’entreprise.

Les prestations garanties ne constituent pas un engagement de l’employeur qui n’est tenu, à l’égard des bénéficiaires du Plan, qu’au seul paiement des parts patronales de cotisations pour leur taux de répartition visées à l’article 4. Par conséquent, les prestations garanties relèvent de la seule responsabilité de l’organisme assureur.

Modalités de liquidation

L’Assuré peut demander la liquidation de ses droits à compter de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge légal d’ouverture du droit à une pension de retraite.

Les droits constitués issus des versements volontaires peuvent être versés, au choix de l’Assuré, sous forme de capital (libéré en une fois ou de manière fractionnée), et / ou d’une rente viagère.

L’Assuré ne peut opter irrévocablement pour la liquidation de ses droits en rente viagère avant la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge d’ouverture du droit à une pension de retraite.

Les droits constitués issus de versements obligatoires sont versés à l’Assuré sous la forme d’une rente viagère.

Liquidation en rente viagère

La date d’effet de la rente est fixée :

• Au jour de la liquidation de la pension dans un régime obligatoire d’assurance vieillesse ou à l’âge légal d’ouverture du droit à une pension de retraite, si l’Assuré a transmis son dossier de demande de liquidation dans les douze mois qui suivent.

Dans tous les cas, elle est postérieure à la date d’effet du dernier versement obligatoire encaissé par l’Assureur ;

• Au 1er jour du mois qui suit la date de réception du dossier de demande de liquidation, si l’Assuré a transmis son dossier de demande de liquidation plus de douze mois après la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse.

Par défaut, et sauf choix contraire de l’Assuré, la rente est versée trimestriellement à terme échu, jusqu’au jour de son décès.

Rente avec réversion

La rente est stipulée par principe non réversible.

Toutefois, lors de la demande de liquidation de sa rente, l’Assuré peut également choisir qu’à son décès une partie ou la totalité de sa rente de retraite soit réversible à son conjoint. L’Assuré aura le choix entre diverses options de réversion qu’il devra exercer lors de la liquidation selon les modalités prévues par le contrat d’assurance.

Le montant de la rente viagère dépendra du taux de réversibilité éventuellement choisi et de l’âge du conjoint et/ des ex-conjoints séparés de corps ou divorcés non remariés.

En application de l’article L. 912-4 du Code de la sécurité sociale, le(s) ex-conjoint(s) séparé(s) de corps ou divorcé(s) non-remarié(s), quelle que soit la cause de la séparation de corps ou de divorce, bénéficient, obligatoirement, d’une fraction de la pension de réversion. En cas d’attribution d’une pension au conjoint survivant et au(x) conjoint(s) séparé(s) de corps ou divorcé(s) non-remarié(s), les droits de chacun d’entre eux seront répartis au prorata de la durée respective de chaque mariage, par rapport à la durée totale des mariages.

DECES AVANT LA LIQUIDATION

En cas de décès de l’Assuré avant la liquidation totale de ses droits en capital, un capital sera versé au(x) bénéficiaire(s) qu’il aura désigné(s).

En l’absence de désignation, et sauf stipulation contraire valable au jour du décès de l’Assuré, la Garantie Décès sera versée au(x) bénéficiaire(s) suivant(s) :

• au conjoint de l’Assuré non séparé de corps judiciairement, à défaut, au partenaire de Pacte Civil de Solidarité (PACS) de l’Assuré ;

• à défaut, aux enfants de l’Assuré, nés ou à naître, vivants ou représentés, par parts égales entre eux ;

• à défaut, aux parents vivants de l’Assuré, par parts égales entre eux, ou au survivant d’entre eux deux ;

• à défaut de l’ensemble des susnommés, aux héritiers de l’Assuré, par parts égales entre eux.

Le Plan d’Epargne Retraite Obligatoire souscrit par l’Entreprise prévoit une garantie complémentaire : la garantie décès plancher toutes causes.

Pour chaque type de versement, si le montant de la garantie décès est inférieur à la somme des versements effectués sur le Plan, nette des frais de gestion administrative, de rachats et de liquidations déjà effectuées pour ce type de versement, l’Assureur, au titre de la garantie décès plancher toutes causes, verse la différence entre ces deux montants, dans la limite de 100 000 Euros par Assuré.

INFORMATION DU PERSONNEL

Information individuelle

Les salariés seront informés de la conclusion du présent accord ainsi que de ses éventuels avenants par voie d’affichage dans l’Entreprise.

La notice d’information relative au Plan d’Epargne Retraite obligatoire conclu entre l’Entreprise et l’organisme assureur sera remise par l’Entreprise, à chaque salarié affilié au Plan d’Epargne Retraite Obligatoire.

Chaque salarié bénéficiaire recevra par ailleurs, annuellement, un relevé de leurs droits. Pour ce faire, il s’engage à informer l’Entreprise et l’organisme gestionnaire du Plan de ses changements d’adresse.

A compter de la cinquième année avant l’âge légal d’ouverture du droit à une pension de retraite obligatoire, l’Assuré peut interroger par tout moyen le gestionnaire du Plan afin de s’informer sur ses droits et sur les modalités de restitution de l’épargne appropriées à sa situation et de confirmer, le cas échéant, le rythme de réduction des risques financiers applicables à son épargne.

Information collective

Conformément à l’article R. 2312-22 du Code du travail, le Comité Social Economique sera informé et consulté préalablement à toute modification des garanties du Plan.

DATE D’EFFET ET DUREE D’APPLICATION DE L’ACCORD

Le présent accord est conclu pour une durée indéterminée.

Il entrera en vigueur à compter du 1er Janvier 2022, et se substitue intégralement à l’accord relatif au régime de retraite à cotisations définies du 20 Décembre 2009.

MODALITES DE DECONCIATION DE L’ACCORD

La dénonciation du présent accord peut intervenir à tout moment à l'initiative des parties signataires ou ayant adhéré à l’accord, selon les modalités mentionnées aux articles L. 2261-9 et suivants du code du travail. Il en est de même pour ses avenants éventuels.

La dénonciation doit être notifiée par son auteur à l’autre partie contractante, sous pli recommandé avec accusé de réception et moyennant le respect d'un préavis de 3 mois.

Cependant, en cas de résiliation du contrat d’assurance à l’initiative de l’organisme assureur, le préavis de dénonciation du présent accord sera d’un mois.

DEPOT ET PUBLICITE

Le présent avenant sera déposé, à la diligence de l'Entreprise, auprès de la Direction Régionale des entreprises, de la Concurrence, de la Consommation, du Travail et de l'Emploi dont dépend l’Entreprise (ci-après la « DIRECCTE »), sur la plateforme de téléprocédure du Ministère du Travail prévue à cet effet (www.teleaccords.travail-emploi.gouv.fr/PortailTeleprocedures/).

Un exemplaire sera également déposé au secrétariat-greffe du conseil des prud’hommes.

Fait à Bussy Saint Georges, le 14 Décembre 2021

Pour ASM Assembly Systems SAS, représentée par son Président XXX

Pour le Comité Social et Economique, représenté par XXX

ANNEXE 1

PRESENTATION DE L’OPTION DE GESTION PILOTEE DU PERCO

Gestion Pilotée par fonds générationnel

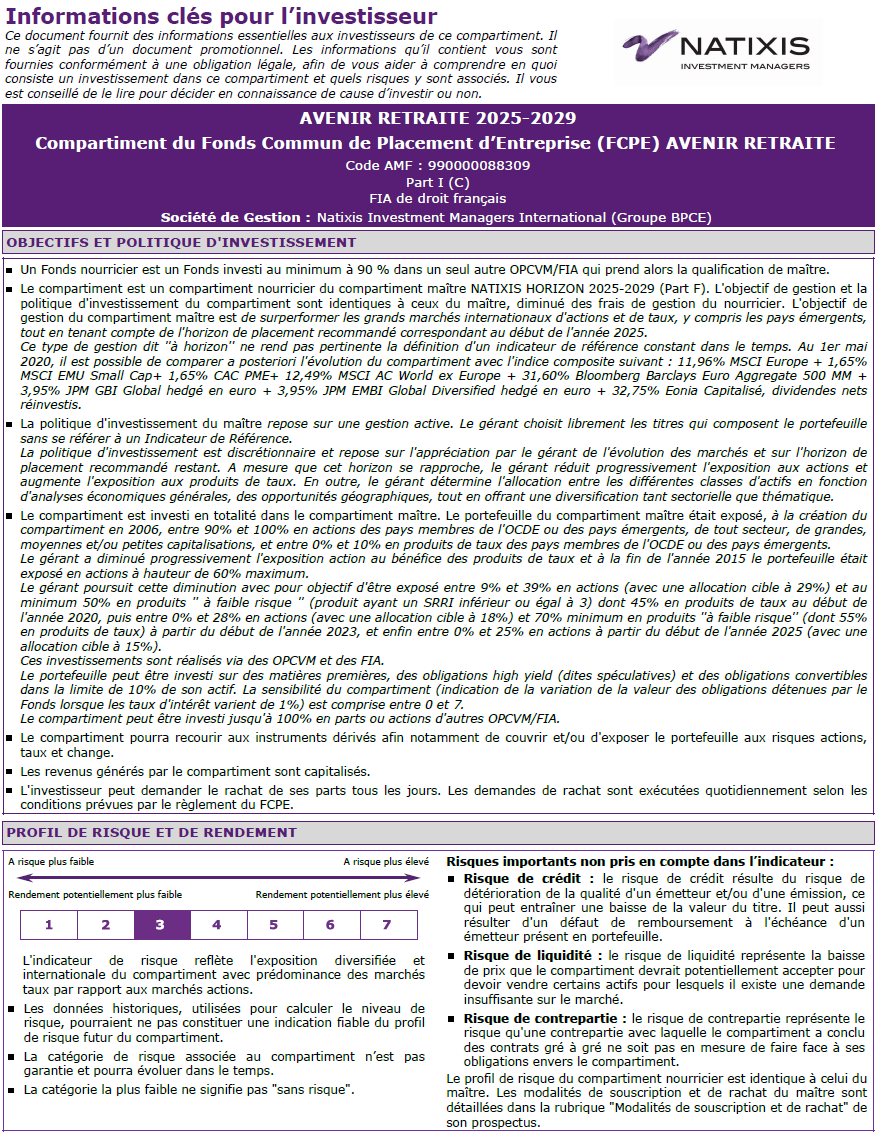

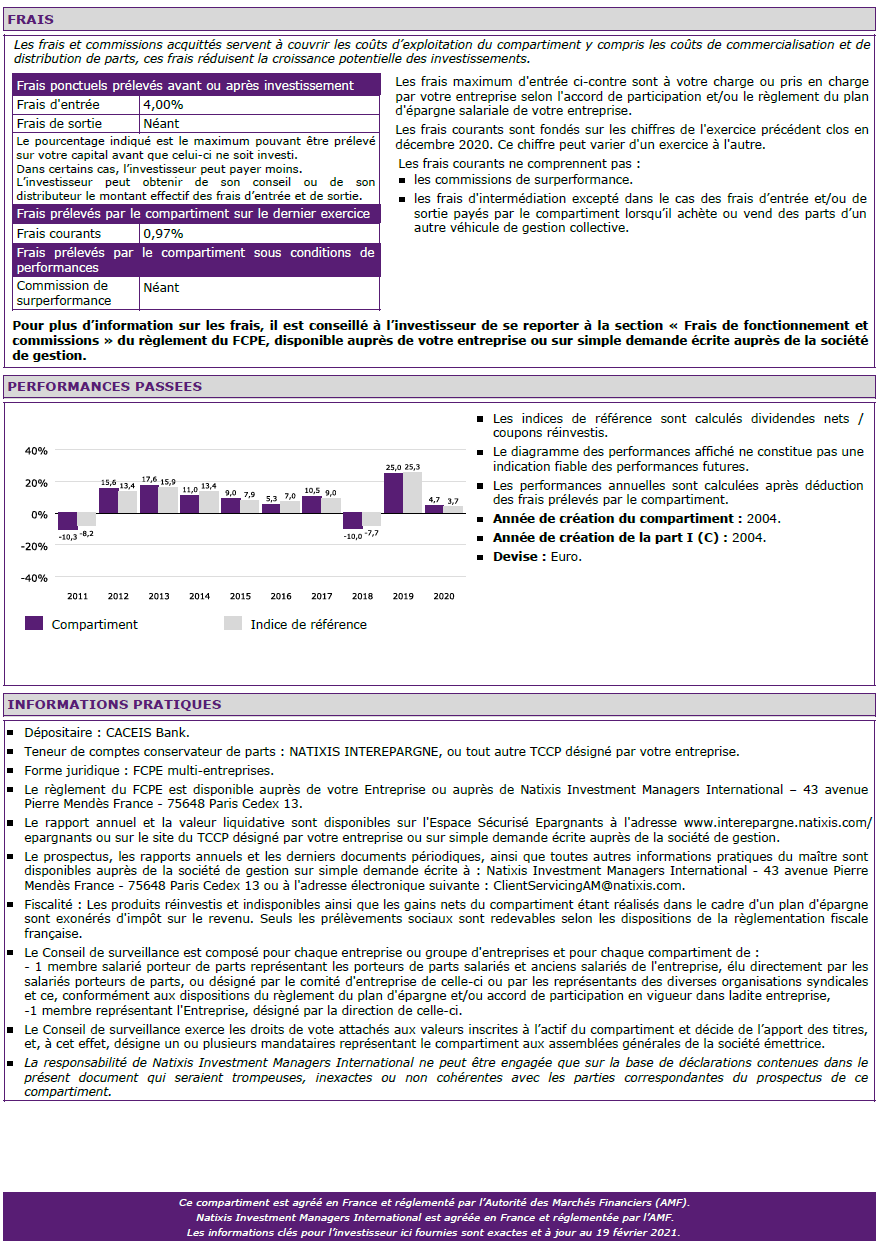

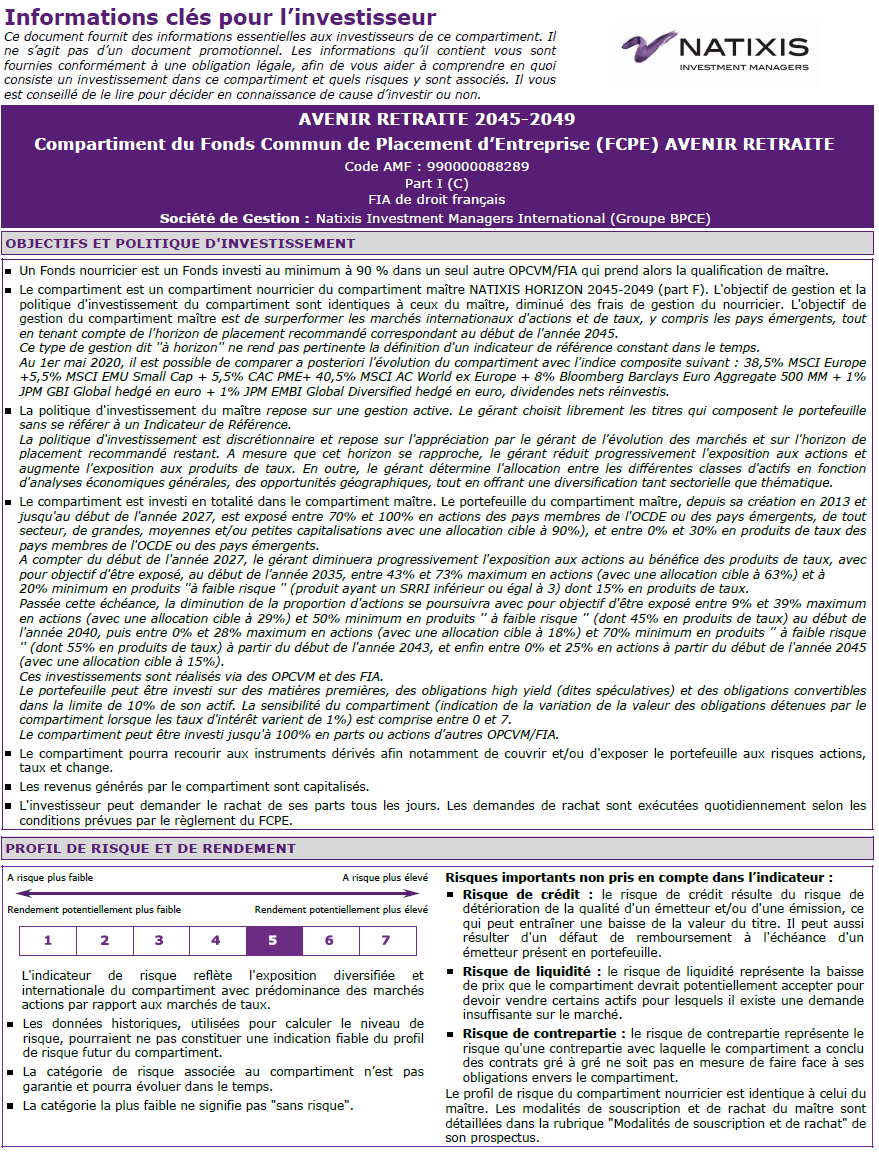

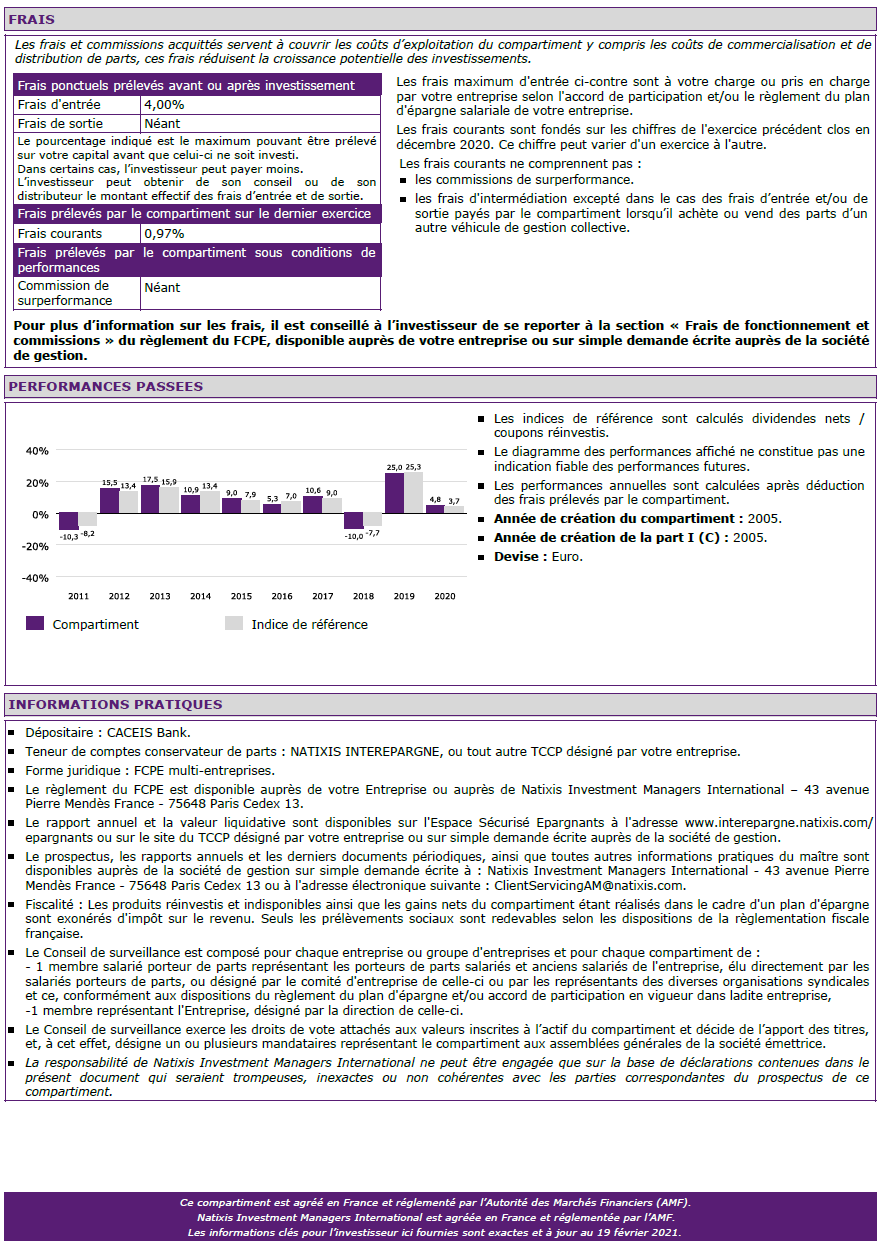

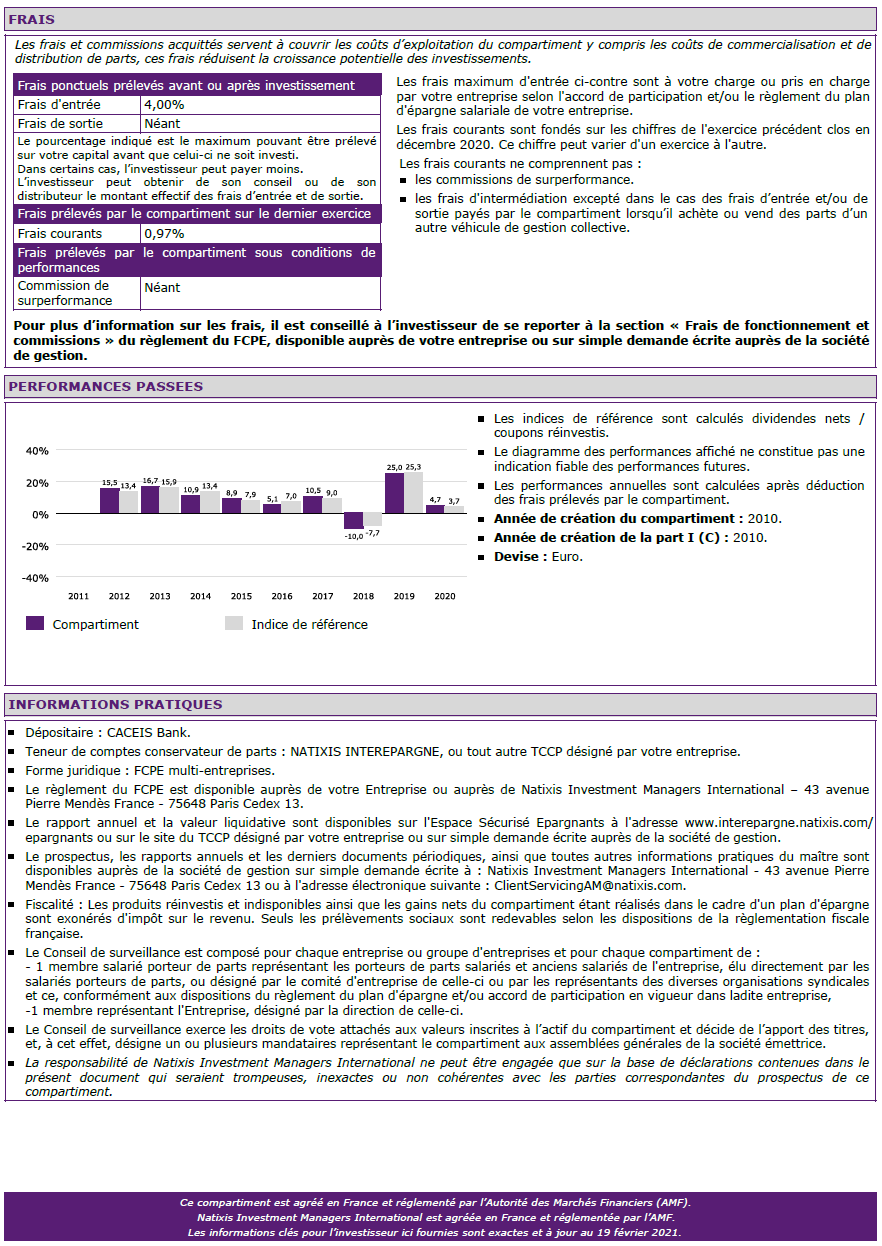

Les sommes affectées sont employées en parts ou dix millième de parts du FCPE « Avenir Retraite », constitué de différents compartiments (Part I).

Le profil d’investissement de ce FCPE est qualifié « équilibré horizon retraite ».

Les différents compartiments, ainsi que leur date d’échéance et l’orientation de leur gestion, sont précisés dans le règlement du FCPE « Avenir Retraite ». Durant la vie du FCPE, d’autres compartiments pourront être créés sous réserve de l’agrément de l’Autorité des Marchés Financiers. Les compartiments sont créés par tranche de 5 ans. À l’échéance d’un compartiment, un nouveau compartiment est créé.

À la date de signature du Règlement, les compartiments existants sont :

- Avenir Retraite 2020-2024 (dont l’horizon d’investissement est compris entre 2020 et 2024),

- Avenir Retraite 2025-2029 (dont l’horizon d’investissement est compris entre 2025 et 2029),

- Avenir Retraite 2030-2034 (dont l’horizon d’investissement est compris entre 2030 et 2034),

- Avenir Retraite 2035-2039 (dont l’horizon d’investissement est compris entre 2035 et 2039),

- Avenir Retraite 2040-2044 (dont l’horizon d’investissement est compris entre 2040 et 2044),

- Avenir Retraite 2045-2049 (dont l’horizon d’investissement est compris entre 2045 et 2049),

- Avenir Retraite 2050-2054 (dont l’horizon d’investissement est compris entre 2050 et 2054),

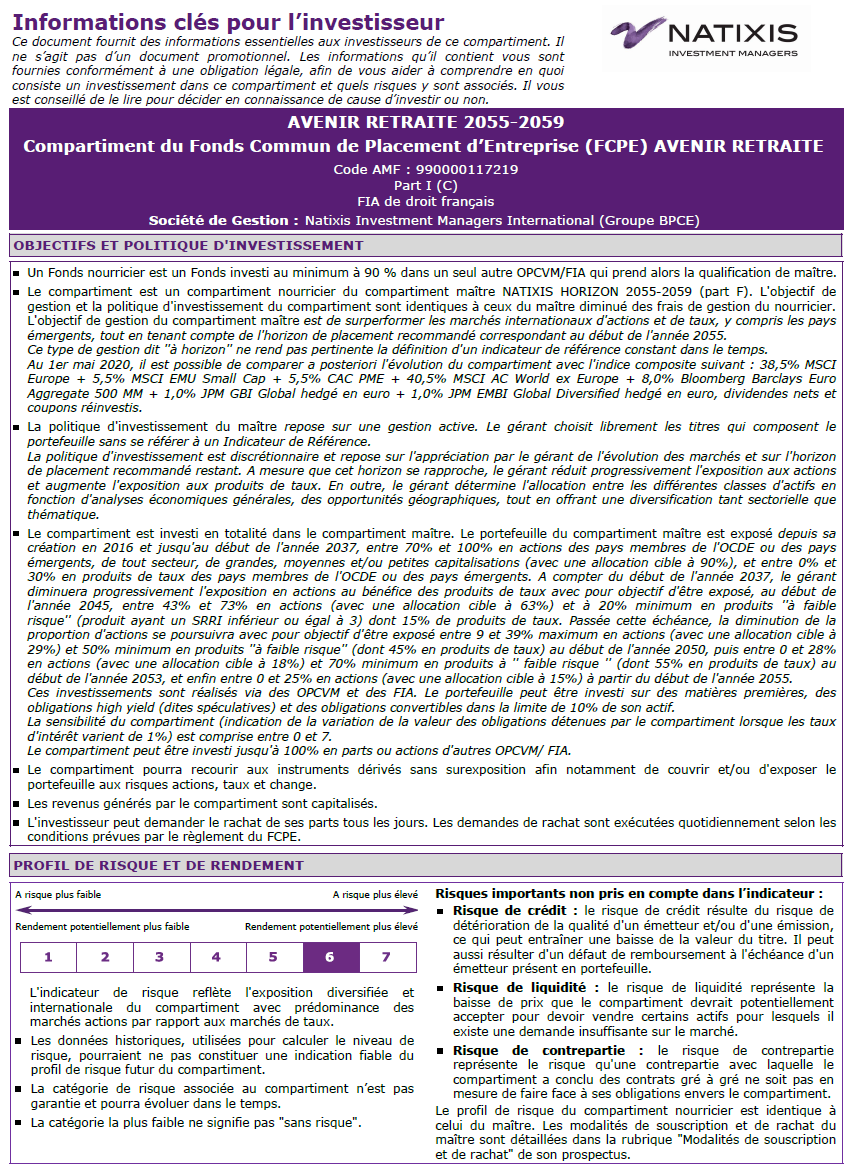

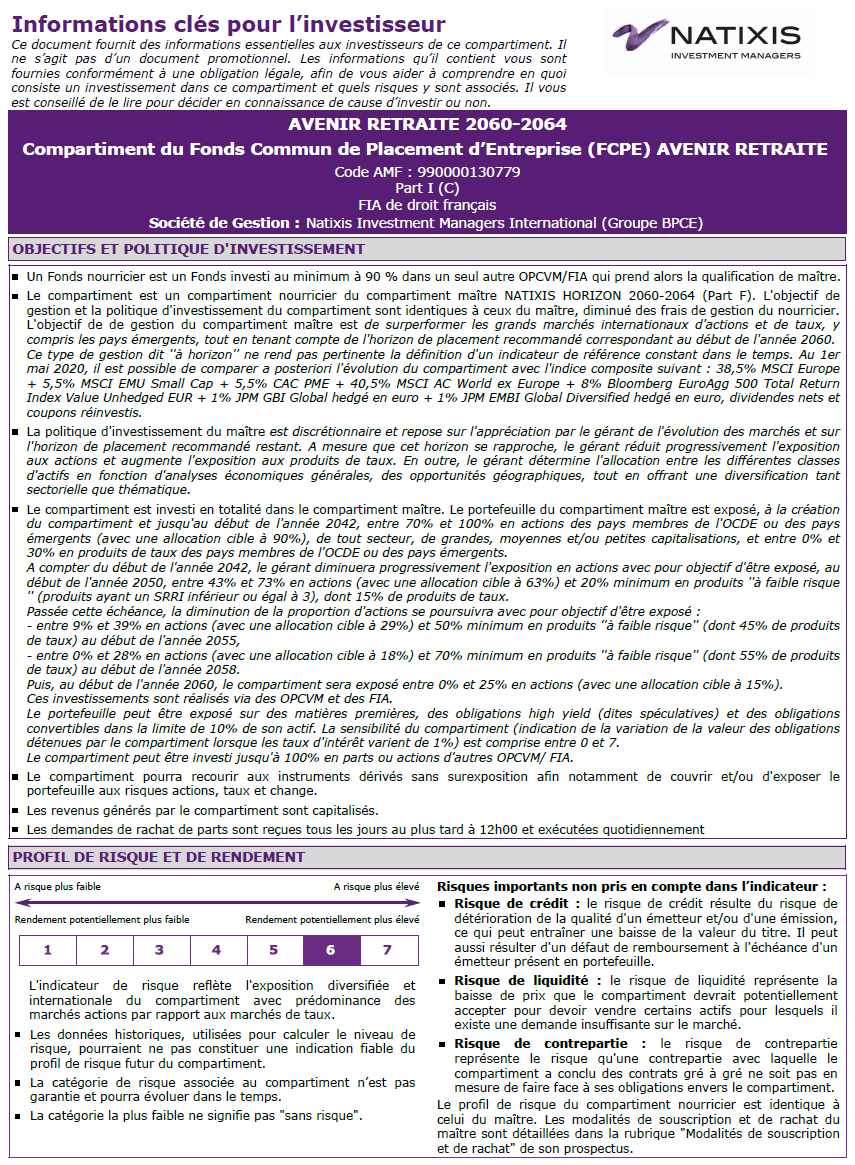

- Avenir Retraite 2055-2059 (dont l’horizon d’investissement est compris entre 2055 et 2059 et plus).

Comment est déterminé le compartiment dans lequel les versements sont affectés ?

Lors de son premier versement, le titulaire indique dans son bulletin, la date prévisionnelle de son départ à la retraite.

Ses versements sont affectés au compartiment du FCPE « Avenir Retraite » dont l’horizon d’investissement comprend la date ainsi communiquée par le titulaire.

Ainsi, par exemple, si le titulaire indique 2027 comme date prévisionnelle de départ à la retraite, ses versements seront affectés au compartiment « Avenir Retraite 2025-2029 », dont l’horizon d’investissement est compris entre 2025 et 2029. Si le titulaire indique 2025 comme date prévisionnelle de départ à la retraite, ses versements seront affectés au compartiment « Avenir Retraite 2025-2029 ».

Si la date prévisionnelle de départ à la retraite du titulaire n’est comprise dans aucun horizon d’investissement des compartiments du FCPE « Avenir Retraite » ouverts aux versements, ses avoirs seront investis dans le FCPE le plus prudent prévu par le dispositif.

Les versements ultérieurs seront investis dans le même compartiment que le versement initial.

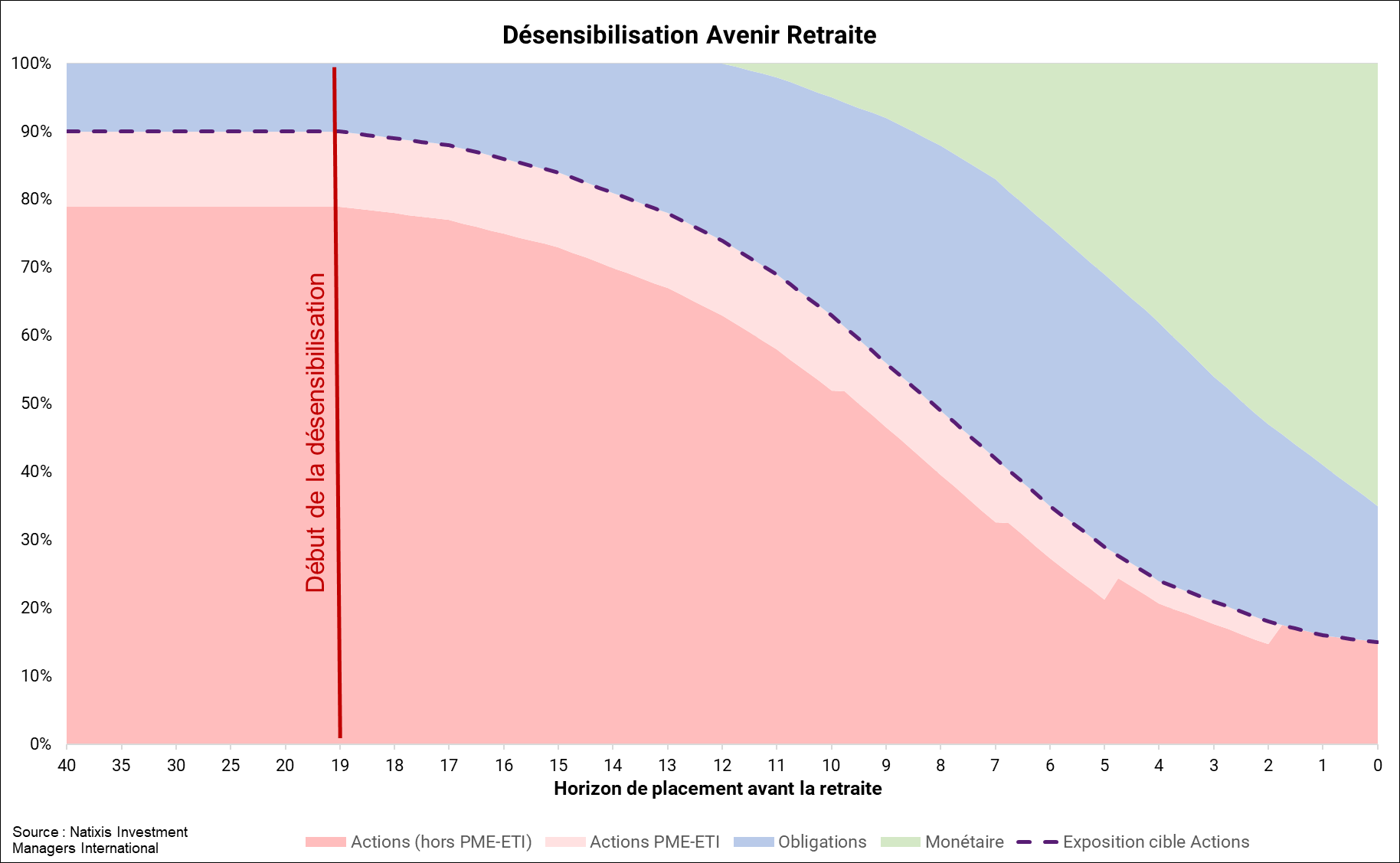

Le risque sera-t-il toujours le même durant la durée de vie du compartiment ?

Chaque compartiment change d’allocation d’actifs au cours de sa durée de vie, conformément au règlement du FCPE « Avenir Retraite ».

Les avoirs épargnés dans un compartiment du FCPE « Avenir Retraite » sont donc désensibilisés par modification de l’allocation d’actifs dudit compartiment.

En effet, en fonction de la date d’échéance du compartiment et de son orientation de gestion, le gérant diminuera progressivement la proportion d’actions au bénéfice des produits de taux. Très dynamique dans un premier temps, la gestion est donc progressivement désensibilisée afin d’obtenir une réduction du risque au fur et à mesure que le titulaire se rapproche de la date de son départ à la retraite.

De plus, le gérant responsable de l’allocation dispose de marges de flexibilité afin d’optimiser les performances en fonction des tendances de marché et des perspectives, tout en cherchant à préserver le capital sur l’horizon de placement contre l’érosion monétaire.

Pendant la période d’indisponibilité :

- le titulaire ne peut pas effectuer de modification de choix de placement entre les compartiments du FCPE « Avenir Retraite », sauf s’il modifie sa date d’échéance ;

- le titulaire peut également demander la modification de choix de placement de tout ou partie de ses avoirs vers un ou plusieurs FCPE/compartiments de la Gestion Libre. Les avoirs transférés sont alors investis conformément à l’article du Règlement relatif à la Gestion Libre.

Evolution de l’allocation d’actifs du FCPE Avenir Retraite en fonction de l’horizon de départ à la retraite :

Que devient l’épargne à la date d’échéance du compartiment choisi ?

Avant la date d’échéance du compartiment choisi, le titulaire sera interrogé par le teneur de compte, sur la manière dont il souhaite sortir du compartiment concerné à l’échéance. Il pourra alors choisir entre :

- le remboursement de ses avoirs, s’il souhaite que la délivrance de ses avoirs s’effectue sous forme de capital ;

- le transfert de ses avoirs vers la société d’assurance désignée s’il souhaite que la délivrance de ses avoirs s’effectue sous forme de rente viagère ;

- l’arbitrage de ses avoirs vers un autre compartiment du FCPE « Avenir Retraite » s’il modifie sa date d’échéance ;

- le transfert de ses avoirs dans un FCPE classé dans la catégorie FCPE « Monétaire à valeur liquidative variable standard » ou dans tout autre FCPE proposé par l’Entreprise, notamment en Gestion Libre.

Les avoirs des porteurs de parts n’ayant pas effectué de choix à la date d’échéance des compartiments seront transférés dans le FCPE d’atterrissage désigné par l’entreprise - ou à défaut le FCPE le plus prudent - prévu au sein de la gestion pilotée de leur dispositif d’épargne retraite. Cette opération prendra la forme, à l'échéance de chaque compartiment, d'une scission de l'actif du compartiment vers ce FCPE d'accueil, après accord du Conseil de Surveillance du FCPE et agrément de l’Autorité des marchés financiers.

L’orientation de la gestion, le profil de risque et la composition de chaque compartiment du FCPE « Avenir Retraite » sont précisés dans le Règlement et leurs DICI respectifs.

ANNEXE 2

CRITERES DE CHOIX

DES FONDS COMMUNS DE PLACEMENT D’ENTREPRISE

GESTION PROFILEE

- Profil protection

- Profil Equilibre

- Profil Dynamique

- Profil offensif

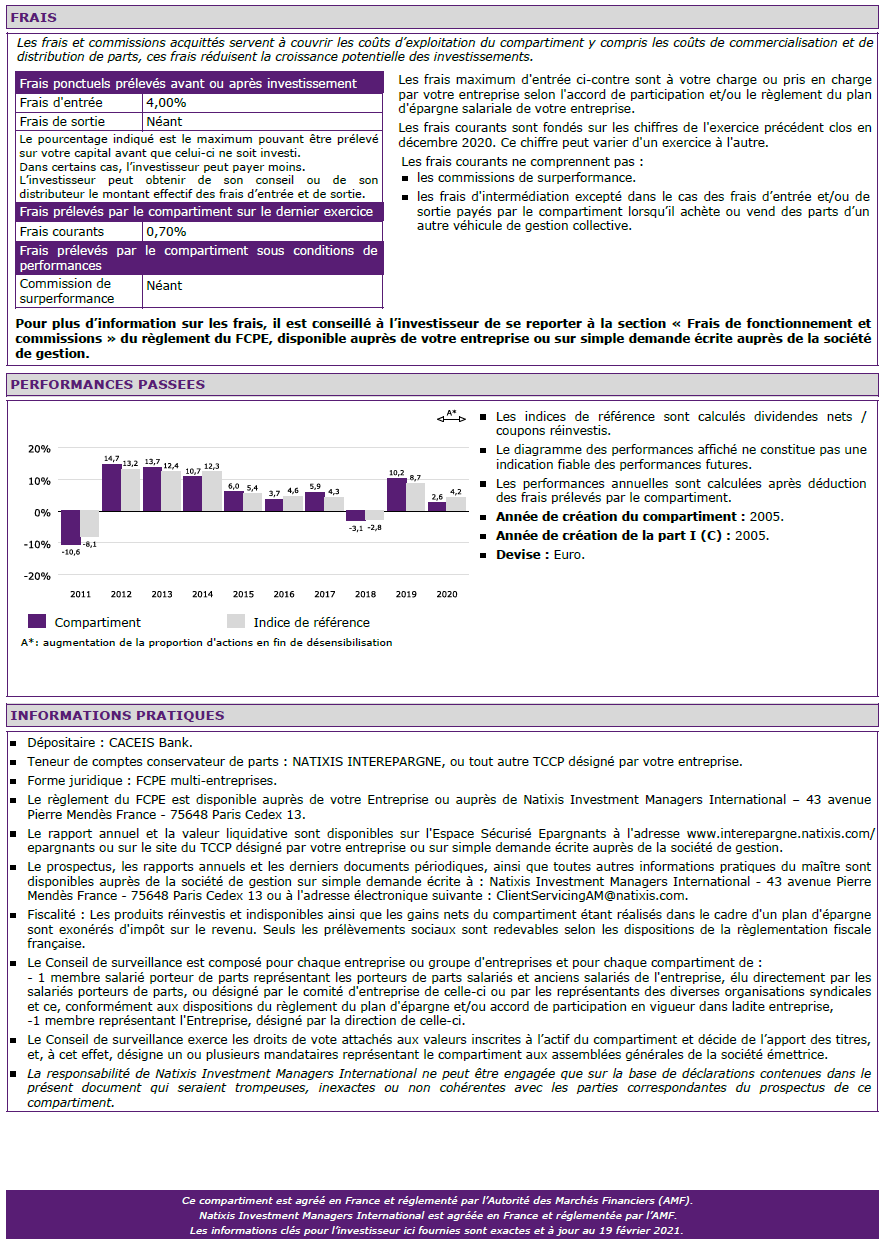

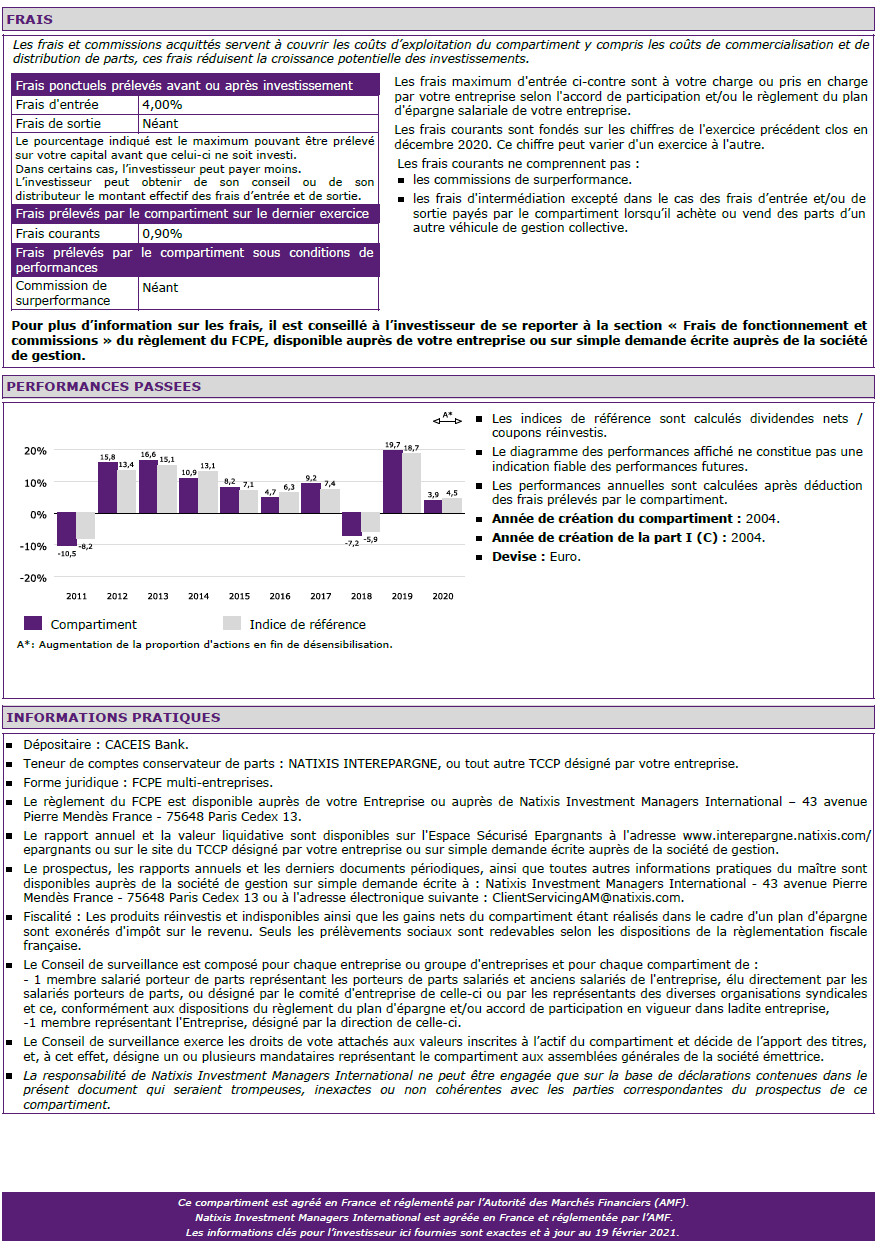

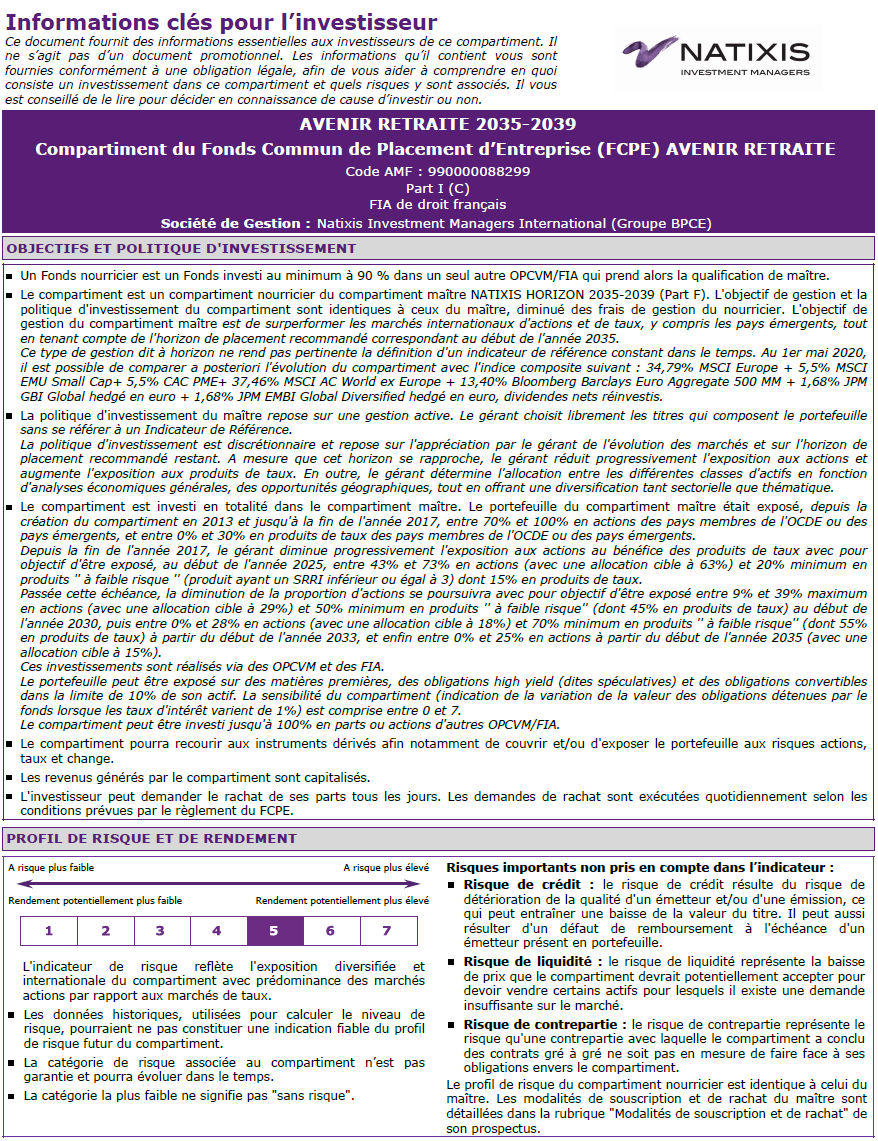

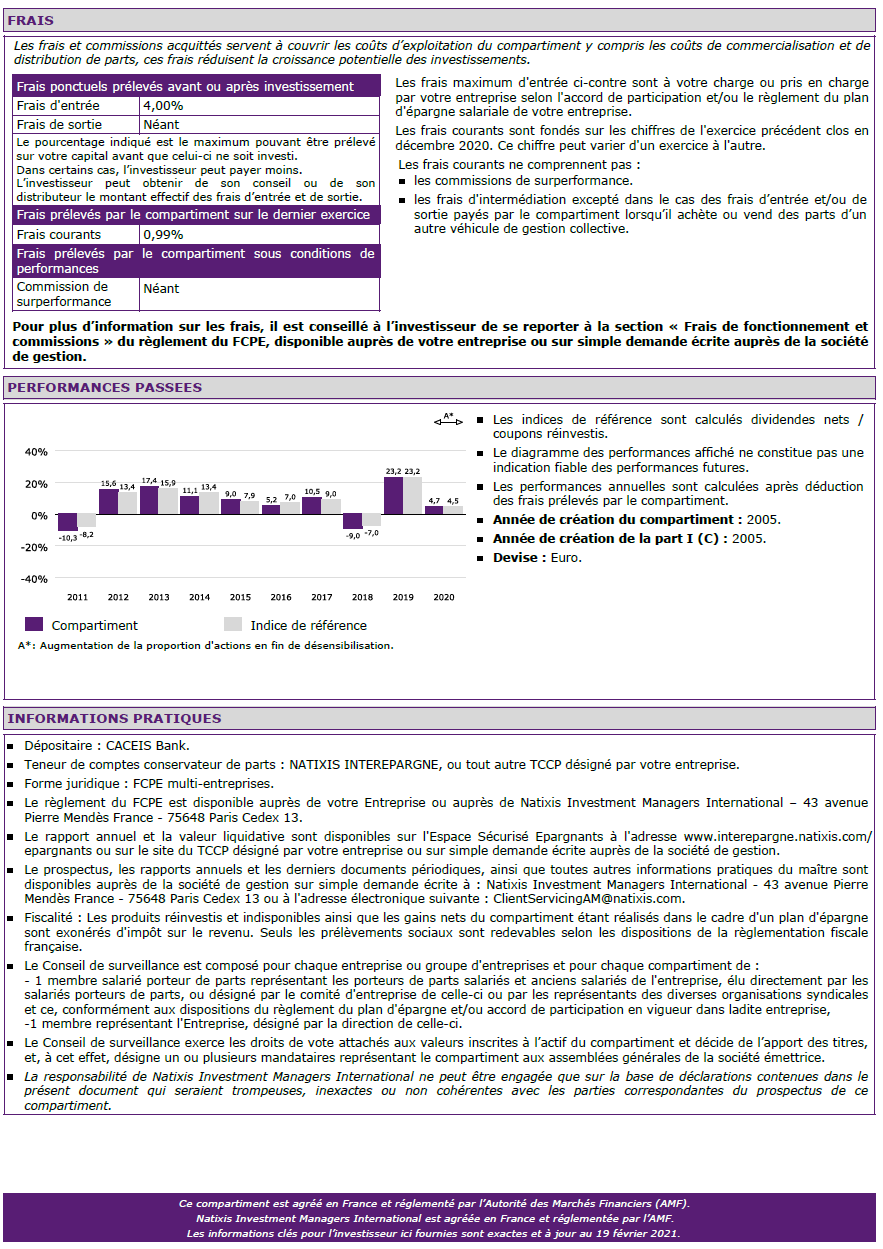

GESTION PILOTEE PAR FCPE GENERATIONNEL : « AVENIR RETRAITE »

Le FCPE « Avenir Retraite » (Part I) comporte 8 compartiments :

- Avenir Retraite 2020-2024 (dont l’horizon d’investissement est compris entre 2020 et 2024),

- Avenir Retraite 2025-2029 (dont l’horizon d’investissement est compris entre 2025 et 2029),

- Avenir Retraite 2030-2034 (dont l’horizon d’investissement est compris entre 2030 et 2034),

- Avenir Retraite 2035-2039 (dont l’horizon d’investissement est compris entre 2035 et 2039),

- Avenir Retraite 2040-2044 (dont l’horizon d’investissement est compris entre 2040 et 2044),

- Avenir Retraite 2045-2049 (dont l’horizon d’investissement est compris entre 2045 et 2049),

- Avenir Retraite 2050-2054 (dont l’horizon d’investissement est compris entre 2050 et 2054),

- Avenir Retraite 2055-2059 (dont l’horizon d’investissement est compris entre 2055 et 2059 et plus).

Et

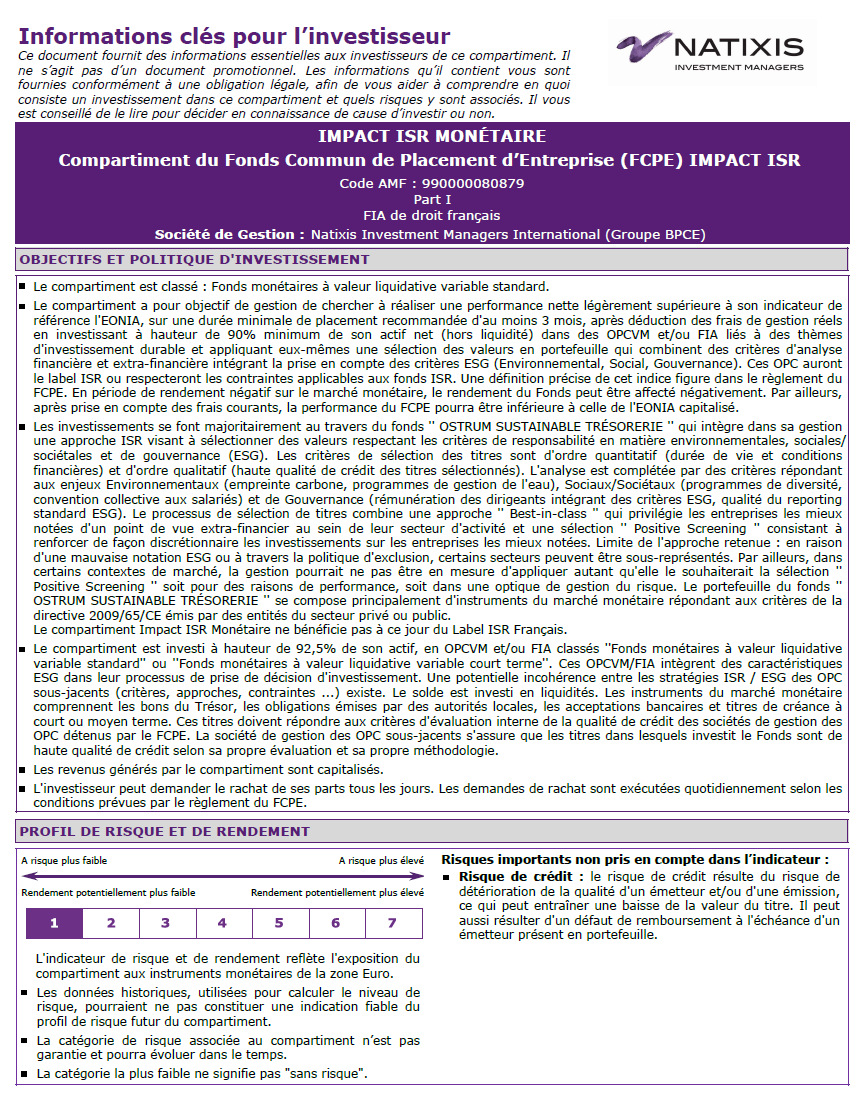

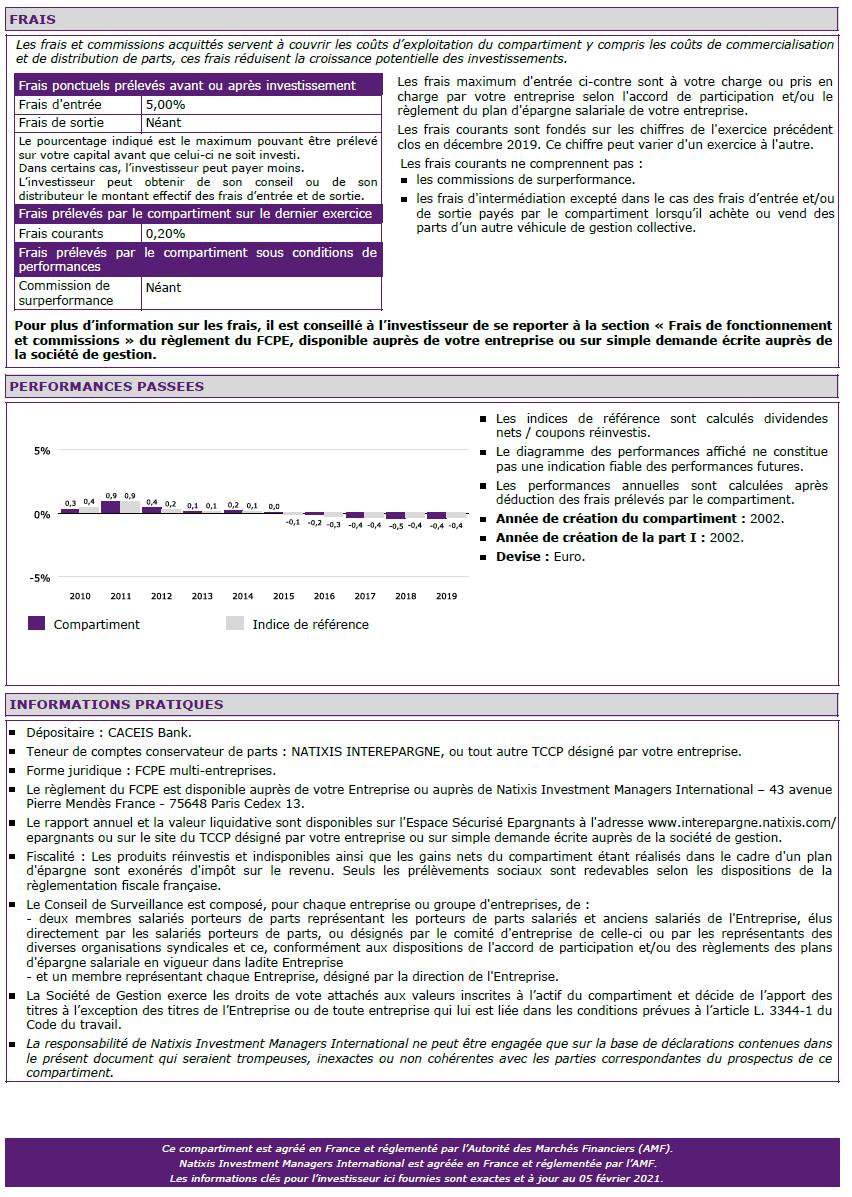

FCPE « IMPACT ISR MONETAIRE (part I) »

Un problème sur une page ? contactez-nous : contact@droits-salaries.com